【深度】2019年钢铁行业下游需求分析与钢市演绎路径展望

自15年供给侧改革政策推行以来,钢铁行业经过三年的锐意改革与发展,已经淘汰了大部分的过剩产能,从目前的形势来看,供给端产能收缩的力度已呈现出边际减弱趋势,预计未来钢铁产能大概率保持相对稳定,产能波动的想象空间已然不大,在这样的形势下,站在中长期的角度,未来钢市供需的主要矛盾或更回归于需求端。正基于此,本文试图对19年钢材下游行业的需求现状与动向做一些初步的定性分析与推论,以便厘清19年钢市演绎中的一些主要权重、主要的方向、进一步明确具有成长预期空间的主要领域,使得我们在整体上对未来钢市走向特征有一个清晰的认识与把握,从而对优化操作策略有所借鉴,以便更好、更稳的走好钢贸之路。

一、 基建用钢需求分析

基建与地产的用钢占据了钢材下游需求的半壁江山,其中基建用钢占比稍多于地产,约30%左右,消耗的钢材品种以螺线与热卷为主。

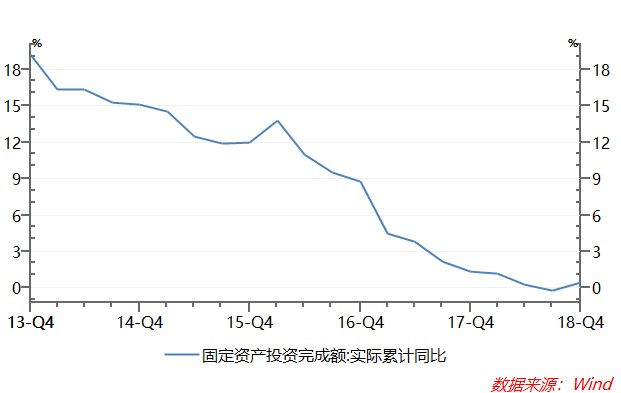

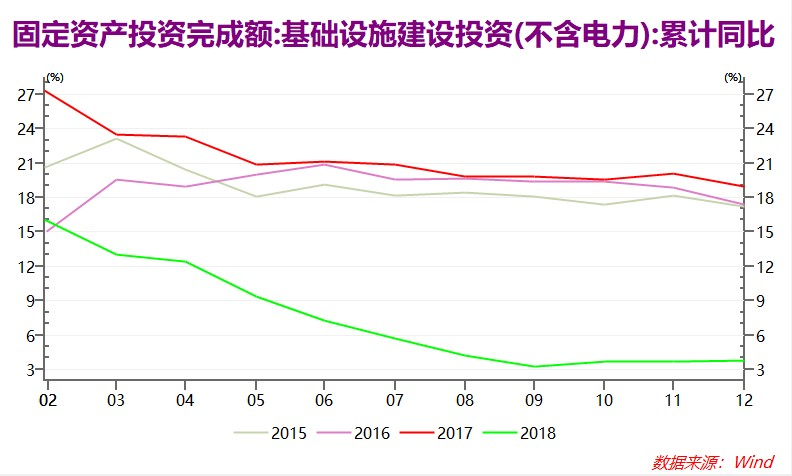

2018年初以来,基建投资在去杠杆基调下明显走弱,基础设施投资累计完成额同比增速持续下降,截止到9月份,基础设施投资同比增幅仅为3.3%,创下近年来的最低值。

2018年1月~11月份,基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长3.7%,增速与1-10月份持平。其中,水利管理业投资下降4.4%,降幅扩大0.3个百分点;公共设施管理业投资增长1.4%,增速提高0.1个百分点;道路运输业投资增长8.5%,增速回落1.6个百分点;铁路运输业投资下降4.5%,降幅收窄2.5个百分点。

针对基建投资失速过快的问题,18年下半年政府出台多项兜底措施。10月31日国务院出台《关于保持基础设施领域补短板力度的指导意见》,提出防止基建投资大起大落。为贯彻落实文件,多地基建投资项目审批明显增多。同时,资金方面,下半年专项债发行明显提速,其中8月和9月专项债发行规模分别达到5000多亿元和6000多亿元,有效缓解了前期基建投资金来源不足的问题,基建项目融资环境边际改善,可以看出,10月份起,基础设施投资增速止跌回稳。

中央经济工作会议也释放了基建投资的积极信号,提出“加大基础设施等领域补短板力度”。19年,在逆周期调控的总体战略下,随着各地的基础设施建设工程密集开工,以及配套资金的到位和执行,基建回暖的确定性较高,但由于投资和实际项目开工之间存在一定的时滞,基础设施拉动的钢需预计在2019年第二季度开始显现。总体来说,预计2019年基础设施投资增速将高于2018年,但受限于地方政府债务压力和资金来源的压力,具体的执行效果还需后期密切跟踪。l

二、地产用钢需求分析

地产用钢在整个钢铁下游用钢需求中占比25%左右,稍逊基建,但也是非常重要的一极,主要消耗的钢材品种为螺线与热卷。

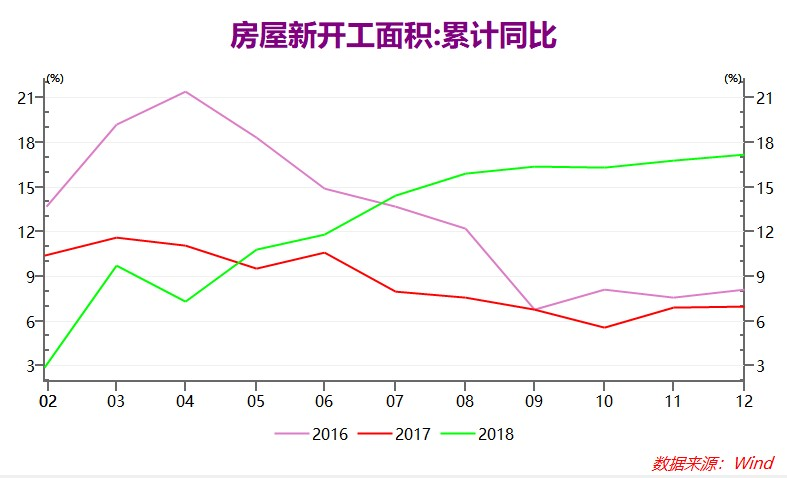

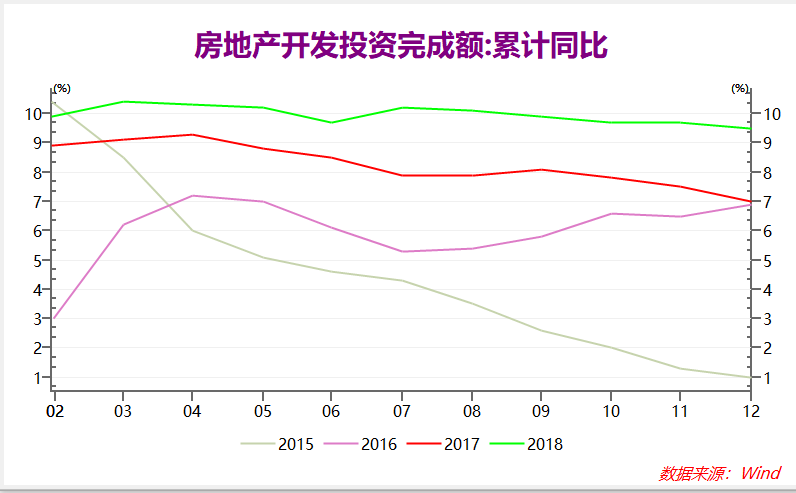

根据国家统计局公布了2018年全年全国房地产行业的各项数据:商品房销售面积、金额如预期双创新高,破17亿平方米、近15万亿元。

新开工面积同比增速持续上扬至17.2%。

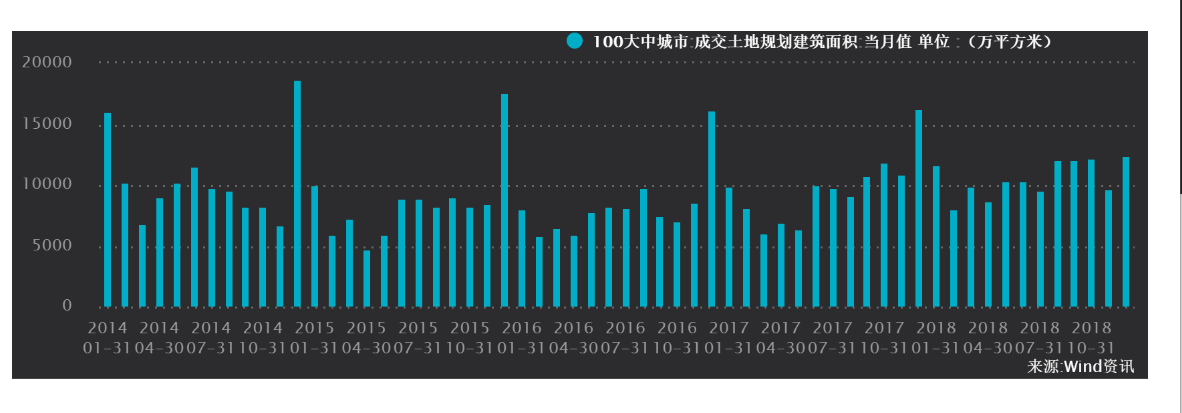

但房企拿地态度日趋谨慎,土地购置增速持续收窄,也使开发投资额增速高位回落至9.5%,增长后劲略有不足。

如上图所示,从拿地指标看,3季度末增速已经大幅下滑,4季度11月、12月份更是出现了负增长。根据拿地到开工之间所需6个月传导期计算,预计最早将在2019年2季度影响在房地产新开工增速上,对于实际用钢需求的影响最早可能体现在3季度。在此背景之下,预计2019年房屋新开工面积和房地产投资预计将面临严峻的下行压力 。尽管如此,但我们认为对19年的地产不必太过悲观,主要原因在于:一方面从18年的情况来看,房地产融资成本不断攀升,展望19年,地产偿债压力还将继续增加,在此情形之下,地产商有加快新开工以回笼资金的客观愿望。此外,中国经济目前外部贸易磨擦侵扰不断,内需又迟迟不振,宏观经济下行压力持续增大,“稳定”客观上成为政策调控的主基调,中央政治局也多次明确了六稳的调控思路,在此执政思路下, 高层对取消预售制度这个地产行业的大杀器会慎之又慎,即使推行预计也会有一个过度的过程,此外,各地土地政策、住房限购政策预计会略松于18年。综合来看,个人认为19年地产不会有大的震荡,新开工增速下行对钢材需求的不利影响可能集中会显现在下半年,整体判断地产用钢需求略低于18年。

三:机械制造用钢需求分析

机械制造业的用钢量在整个钢铁下游业中约占19%左右,在钢铁行业的下游需求中,排在基建、地产用钢的后面,占有很重要的权重,其意义不可忽视。

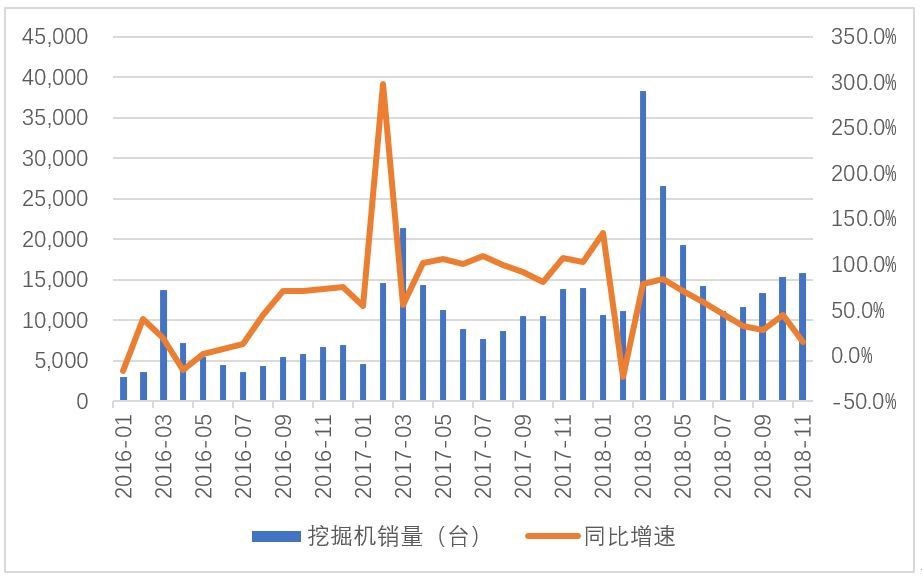

回顾18年,机械行业产销两旺,保持了良好的发展势头。从机械制造主要行业工程机械领域来看,根据中国工程机械工业协会挖掘机械分会公布的2018年掘机销量数据, 18年1-12月,挖掘机共计销售20.3万台,同比增长45.0%。 18年挖掘机全年销量高达20.3万台,超过11年17.8万台的极值,刷新历史记录。个人预计19年机械行业依旧会保持平稳发展,行业的景气周期有望拉长,对钢材的下游需求依旧会保持积极的拉动作用。背后主要的原因有:1、国家尤其重视基建的逆周期调节作用,19年初以来多项政策举措力挺基建,专项债提前发行、一大批基建工程项目集中开工等等,无疑会促进行业的发展,带动对钢材消耗的需求。2、随着国家“一带一路”倡议的推进,势必会加速沿线国家对工程机械的需求,带动机械产品的出口需求增长。3、环保政策使得二手存量设备出清,促进工程机械更新换代。根据工程机械6年-10年的更新高峰期,目前仍旧处于工程机械更新期,行业需求仍然非常强劲。

四:汽车行业用钢需求分析

汽车行业用钢在整个下游需求里面所占的比例大概为8%左右,主要消耗的钢材品种以冷卷为主。

2010-2018年中国汽车销量统计及增长情况

根据中汽协会1月14日公布的数据显示,2018年,我国乘用车销量为2808.1万辆,较17年减少80万辆,同比下降2.8%,这是汽车市场持续增长28年以来首次出现销量负增长。从趋势与成长的角度来看,自16年以来,汽车行业销售量增速一直呈现出一个放缓下行的趋势, 18年更是出现了历史上的负增长。18年下滑的主要原因,一方面由于购置税优惠政策全面退出造成的影响。另一方面受宏观经济增速回落以及消费信心等因素的影响,短期内仍面临较大的压力。根据中国汽车工业协会预计,2019年,中国汽车产销量与2018年大致持平。综合来看,我们可以做出以下判断:19年会是汽车行业的调整期, 且在未来两三年内,汽车的产销量曲线不会出现V型反转走势,大概率会以L型的形态存在,2019年汽车市场或将继续延续2018年的低迷态势,对钢材的需求继续小幅下降。

五、家电行业需求分析

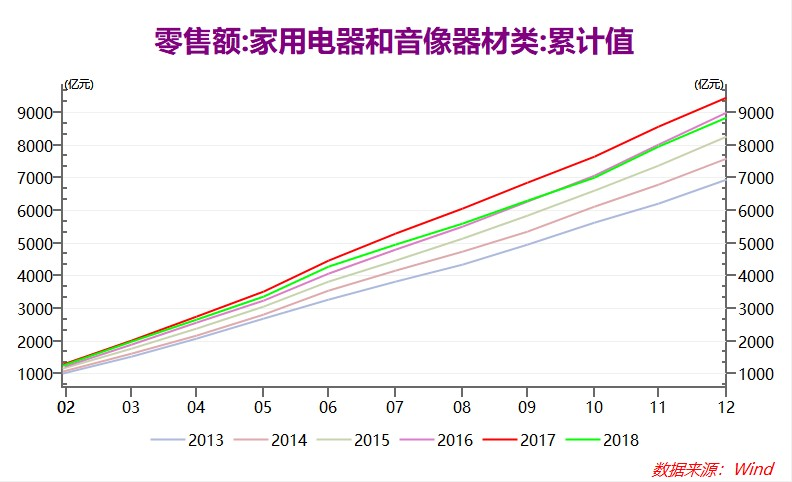

家电行业在下游的钢材消耗中占比大概在2%左右,整体占比不大,主要消耗的产品以冷轧为主。

2018年,家电行业整体表现较为低迷,如上图所示,从家电近五年的零售数据来看,17年以前一直稳步上升,但进入18年,从2、3月份以后零售数据看,无论是增速、还是绝对值,同比都进入了负增长,并且一直持续到年末,截至目前,仍未有转暖迹象。家电消费,18年底政府虽然释放了一些刺激措施的讯号,但目前政策尚未明晰。此外,政策的传导也存在一定的时滞,综合考量, 预计19年家电市场仍将延续弱势格局,家电对板材需求或小幅下降。

六、造船行业需求分析

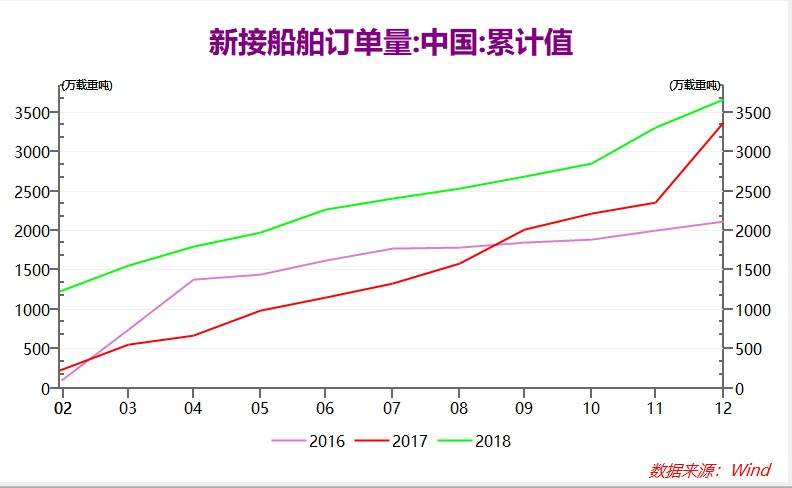

船舶行业与家电行业类似,在下游钢材消耗仅占1.5%左右,对钢材的消耗主要以中厚板为主。根据中国船舶工业行业协会发布的数据显示,2018年度中国造船产能利用监测指数(CCI)为607点,仍处于偏冷区间,与2017年同期678点相比下降71点,同比下降10.5%。但从季度的数据来看,2018年四季度中国造船产能利用监测指数为607点,和三季度601点相比,环比增长6点。具体来看,四季度我国骨干企业新承接船舶订单小幅增长,带动手持船舶订单环比回升,与此同时,企业营业收入和营业利润率等指标也出现环比增长,监测指数初现止跌企稳的信号。

展望19年的船舶业,积极因素有:航运市场缓慢复苏和老旧船舶拆解为新船订单走出低谷创造了条件,有利于造船产能利用率的提升。其次,全球造船业正在持续复苏,如上图所示,过去3年来,中国新接的船舶订单累计值一直在稳步上升,船舶行业发展后劲充足。但是,也不能对风险放弃警惕,我们应该看到国际航运市场主要受全球经贸的影响,在近几年随着贸易保护主义的加剧,为行业的发展增加了很多不确定性,综合来看,个人对19年船舶行业持谨慎乐观态度,预计19年造船完工量相比18年小幅增加。

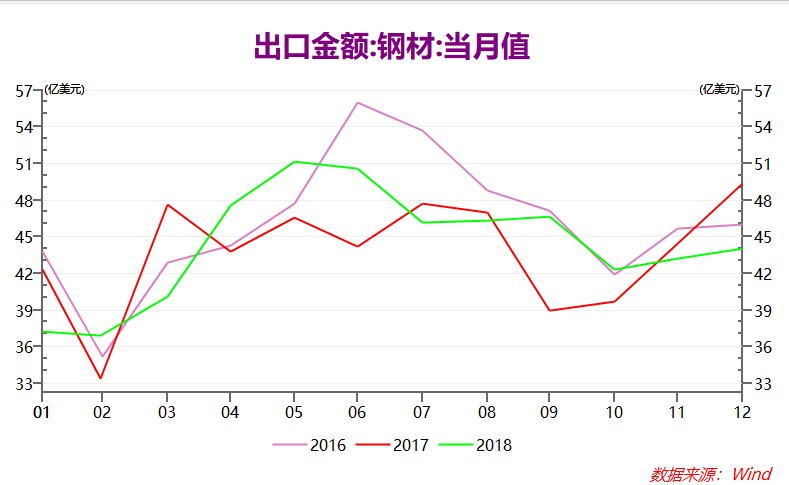

七、出口需求分析

根据以往的数据,钢材出口在我钢材下游需求中大概占比在9%左右,高于船舶、汽车、家电等下游行业,随着一带一路倡议的推进,钢材出口这一块需求的重要性也将越来越凸显。

根据海关总署数据来看,2018年,1-12月我国累计出口钢材6933.6万吨,同比下降8.1%。出口的下降,背后的原因,一方面受国内外钢材价格差的影响,另一方面也与全球贸易保护主义加剧、各国设置进口屏障密切关系。根国际货币基金组织(IMF)于2019年1月21日发布的《世界经济展望》的预测,2019年全球经济将增长3.5%,2020年增长3.6%,分别比2018年10月的预测下调了0.2和0.1个百分点,2019年全球经济增长面临大概率放缓。据此可以推断,19年中国钢铁行业对外贸易将受到国际需求增长放缓制约,钢材出口预计难有大幅增长,但另一方面,由于国内钢价降至低位后,出口价格优势将再次显现,刺激相关企业出口增效,使得钢材出口也不至于大幅下降,预计19年中国钢材出与上年相比或现小幅回升局面。

八、综述

1、决定19年钢市沉浮的主导力量

经过对上面个行业的分析,梳理总结如下:首先,从利空的行业来看,19年房地产需求难以对钢市形成有效支撑,对钢材需求弱于18年,但也无须太过悲观。汽车行业大概率进入调整期,家电行业亦将延续弱势格局。其次,从利多的行业来看,基建回暖的确定性较高,机械行业依旧会保持平稳发展,行业的景气周期有望拉长,对钢材的下游需求依然会保持强劲的拉动作用。船舶行业势头良好,估计对钢材需求有微幅拉动,钢材出口预计亦小幅回升。综合来看,个人认为基建将是19年决定钢市走向的主导变量,基建政策的执行效果最终决定19年钢市成败。背后的原因在于,首先,

从下游需求占比的角度,基建与地产占据钢材下游需求大半壁江山,其中基建更甚于地产。其次,基建与机械具有有正向的联动效应,而机械的占比也很非常大。最后,从政策面上看,19年,国家强调逆周期调节贯穿全年始终,基建因此显得尤为重要。

2、19年钢市演绎的路径与特征

关于今年钢市的波动特征,目前有两种看法,部分券商的研究报告中预测,今年的钢价走势将是一个前高后低的的过程,于此同时,我们也注意到沙钢集团的董事长沈文荣先生,提出了截然相反的判断,他认为“总体身上看,19年大的的钢材价格是有一个先低后高,四季度形势如何,主要取决于中央的决策。”这两种矛盾的观点放在一起,我们究竟应该相信哪一方?

以个人的观点来看,仔细考量券商报告中所判断的依据,主要是根据地产的地产拿地数量在18年出现增幅发缓,甚至下行来做出的,似乎也很有道理,但是这个判断其实隐含了一个重要前提,那就是房地产在钢材下游需求占比中位居主导地位,能够独立决定钢市演绎的主要方向,很显然事实并非如此。根据冶金规划院的统计数据,建筑用钢包括地产与基建合起来占比50%左右,基建所占比重甚至稍高于地产。相对于券商报告中的观点,个人更倾向于沈总的判断,因为从节后的市场表现看,这似乎也更合乎现货市场的现实:上半场走库存去化逻辑,钢价下行,下半场走需求拉动逻辑,钢价逐渐企稳上扬。在上面分析房地产的时候,我们得出结论,三四季度,房地产用钢需求较18年或存在一定的压力,这是一个比较利空的因素,但是另一方面,根据我们上面的分析,基建投资的利多效果也将在下半年集中显现,所以四季度存在一定的变数,究竟鹿死谁手?主要取决于这两者的此消彼涨,谁更占据优势!这一点的判断有一定的难度,难度在于政策执行力度的不确定。沈文荣先生对四季度未定做定论,笔者对此态度不能更赞同,但也有一些小小的分歧,分歧之处在于沈先生认为四季度形势取决于中央的决策,而私以为那样太晚了,四季度的形势并非取决于四季度的中央政策,而是更多取决于上半年的政策执行至四季度时,所显现出来的效果。

3、结论

综合来看,在供给端波动幅度不大,需求成为供需矛盾主要焦点的假设前提下,我们对19年的钢市持谨慎乐观预期,预计节后钢材市场短期走库存去化逻辑,在经过消化后,3月中下旬随着终端需求企动,钢价有望逐渐上扬,对于下半年四季度的分歧,个人依旧愿意选择站在乐观预期的一边,虽然有地产方面的利空预期,但是占比更多的基建与机械的正向联动效应将会发挥权重主导作用,对冲地产的不利影响,钢市终会险中求稳,或走出慢牛也有可能。

风险提示:

财政约束导致基建回升力度有限;地产调控大幅收紧;环保限产退出节奏反复。

免责声明:本文所载数据内容仅供参考,并不构成市场操作建议,“钢谷网”对使用该内容取代客户自身决策与判断导致的后果不负有责任。本文来源于钢谷网,版权所有,任何媒体、网站或个人未经协议授权不得转载。