供给博弈需求,谁主沉浮?

评级错峰正式落地

9月19日,唐山市政府正式发布《重点行业秋冬季差异化错峰生产绩效评价指导意见》,与征求意见稿相比,内容一致。按照企业分类评级制定差异化限产指标,符合市场预期。对于钢铁行业,以排放标准、运输机构合理化程度以及产品附加值作为差异化指标进行不同程度的限产;对于焦化行业,根据排放水平、熄焦方式、运输结构作为差异化指标对结焦时间进行不同程度延长。具体细则整理如下:

实施时间:2018年10月1日-2019年3月31日

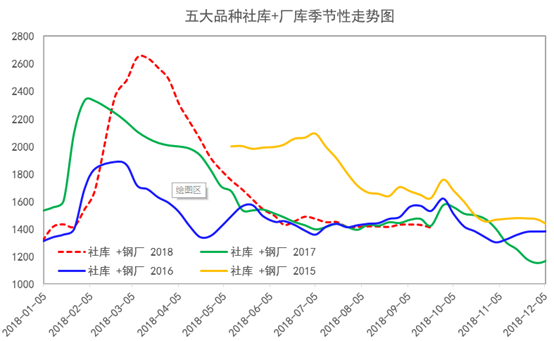

各机构数据表现不一,中西部库存拐点再现

本周中西部钢材总库存绝对值一改此前的大降,掉头转增,总库存、社库、厂库表现同向变化,由“齐头并降”转为“齐头并增”。分项来看,社会库存结束两连降,本周社会库存小幅累积,厂库由上周加速下降也转为小幅累积,库存尾盘过渡时间或将结束。库存处于盘底尾端与库存拐点确认阶段再现信号,本周结束齐头并降局面,主要在于社会库存、钢厂库存同增累积,其中厂库增幅较大。

本周中西部建材社会库存275.7万吨,由上周减少6.38万吨转为增加0.67万吨,增速0.24%;钢厂库存122.04万吨,由上周减少16.96万吨转为增加3.45万吨,增速2.91%;建材总库存397.74万吨,由上周减少23.34万吨转为增加4.12万吨,增速1.05%。

对比全国库存数据,表现差异化。分项来看,全国社会库存一改上周增势,表现大幅下降,主要由于螺纹本周大幅下降所致;钢厂库存延续上周降势,降幅有所收敛,全国总库存表现下降,延续上周降势,并且降幅拉大。

本周全国库存显示1407.36万吨,较上周下降21万吨,分项来看,社库983.44万吨,较上周下降16.87万吨,其中螺纹降库16.22万吨;厂库423.92万吨,较上周下降4.13万吨。

当前处于库存盘底阶段,加之此前台风极端天气干扰,地区供需结构存在较大差异,各机构数据显示差异也较大,前期是钢厂库存转移至中间贸易环节,现阶段采暖季错峰限产文件逐步落地,终端高位接货如预期依旧谨慎,后期应注意限产效应释放与累库节奏。

基建补短板政策落地,“钢需”是否被点燃?

发改委就加大基础设施等领域补短板力度,稳定有效投资,于9月18日召开新闻发布会,

介绍了1-8月份投资运行情况。

总体来看:制造业投资增速持续回升,制造业投资同比增长7.5%;投资先行指标低位运行,投资到位资金仅增长2.1%;新开工项目计划总投资下降18.3%,其中基础设施新开工项目计划总投资下降28.1%;民间投资保持较快增长,民间投资同比增长8.7%,比整体投资高3.4个百分点;基础设施投资增速回落,基础设施投资同比增长4.2%,增速比去年同期下降15.6个百分点; 房地产开发投资保持平稳,房地产开发投资同比增长10.1%,其中住宅开发投资增长14.1%,房屋新开工面积和土地购置面积分别增长15.9%和15.6%。

投资结构有所优化,基础设施投资增速放缓,新开工项目有所回落,会议更加强调加大基础设施领域补短板力度、稳定有效投资。后期的基建加强重点落脚于交通运输建设、水利设施以及中西部建设。持续的基建发力,下半年基建投资增速有望缓中趋稳,短期来看,利好钢需预期,当然也取决于实际基建投资,后期应密切关注。

小结

本周重点关注唐山秋冬季差异化错峰生产绩效评价指导意见,通过对钢铁、焦化行业进行评级错峰,实际限产力度或将有限。本周库存表现显示差异化,中西部库存齐头并增,库存拐点信号再次显现,全国库存表现齐头并降,由于地区供需结构的差异化加之极端天气干扰,各机构库存表现不一。基建再放利好信号,后期基建投资增速有望缓中趋稳,钢市需求有望得以支撑。

免责声明:本文所载数据内容仅供参考,并不构成市场操作建议,“钢谷网”对使用该内容取代客户自身决策与判断导致的后果不负有责任。本文来源于钢谷网,版权所有,任何媒体、网站或个人未经协议授权不得转载。