8月份钢市综述及后市展望

一、8月份钢市回顾

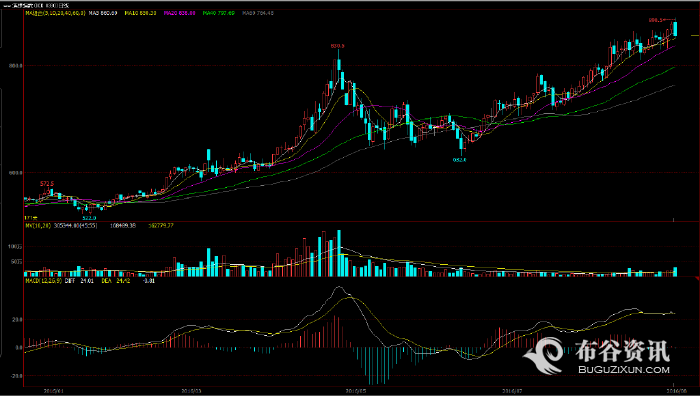

2016年布谷资讯监测中西部地区钢材平均价格走势图

回顾8月份国内钢市的整体行情,从上述《中西部地区钢材平均价格走势图》可以看出依旧处于上升的趋势,但是在月末由于期货市场的深度调整及终端需求的持续低迷和市场成交的疲软,市场心态发生变化,建筑钢材回落势头较为明显。

月初环保力度的加强,国家钢铁煤炭去产能政策的不断强化和提速,市场对于“金九银十”需求的良好预期以及唐山世园会、杭州G20峰会期间地区钢企限产等信息是推动本月钢材现货价格持续涨势的主要原因,同时也是期货市场炒作的主要因素。

然而8月中旬国家统计局公布的1-7月份相关经济数据的持续低迷,一二线城市房地产政策的收紧,铁矿石港口库存的不断增加,粗钢产量不降反升以及资金面的紧张致使现货市场上涨受阻,同时在终端需求低迷市场成交疲软的拖累下,市场报价震荡回落。

8月份现货市场行情整体趋强,钢材市场报价先扬后抑,终端需求下滑,市场成交整体欠佳。

1、螺纹钢

布谷资讯监测数据显示:中西部地区主要城市螺纹钢8月份市场报价环比整体上涨,其中昆明、乌鲁木齐、上海、杭州以及广州涨幅较大,兰州和贵阳涨幅较小,市场主导钢厂资源报价较为平稳。

2016年8月份中西部主要城市螺纹钢价格行情

2、高线

布谷资讯监测数据显示:中西部地区主要城市高线现货市场报价整体处于上涨趋势。成都、重庆、昆明以及乌鲁木齐环比涨幅较大,兰州和贵阳地区主导钢厂资源报价平稳

2016年8月份中西部地区主要城市高线价格行情

3、盘螺

布谷资讯监测数据显示:中西部地区主要城市盘螺市场行情环比上涨。其中重庆、昆明、长沙以及乌鲁木齐环比涨幅较大,西安、兰州和贵阳地区主导钢厂资源报价环比涨幅较小。

2016年8月份中西部地区主要城市盘螺价格行情

4、热轧板卷

布谷资讯监测数据显示:中西部地区主要城市热轧板卷市场8月份环比涨幅较大,各城市主流资源报价环比涨幅均在100-200元/吨之间。市场资源依旧较为紧张,资源集中现象依旧较为突出,终端需求普遍欠佳,市场成交整体一般。

2016年8月份中西部地区主要城市热轧板卷价格行情

5、中厚板

布谷资讯监测数据显示:中西部地区主要城市中厚板市场报价环比整体处于上涨的趋势。其中西安、重庆、贵阳以及包头涨幅较大,兰州和昆明地区主导钢厂资源报价相对平稳。市场表现资源紧张,需求低迷,市场成交较少。

2016年8月份中西部地区主要城市中厚板价格行情

三、8月份炉料盘点

本月国内原料市场除进口矿表现相对较弱外,其他品种全面上涨,尤其是钢坯及焦炭价格出现暴涨,废钢和国产矿价格涨幅也较大。

1、钢坯

2016年唐山地区钢坯出厂价格对比

2、国产矿

2016年8月份国内部分地区铁精粉价格行情

3、冶金焦

2016年8月份国内部分地区冶金焦价格行情

4、生铁

2016年8月份国内主要城市炼钢生铁价格对比

四、8月份期货市场

1、螺纹指数

螺纹指数这月走势可谓虎头蛇尾,上半月指数一路上攻到2641点,就在一片喊高的呼声中空军突然从天而降,逼多行情连连上演,六连阴局面未给多头喘息机会。至于为什么空头会发动行情,笔者在本月19日的研究报告《深V难遮凋谢容颜》一文中提前给出了深度解析,后续市场如何演绎笔者也在27日的报告《飞流直泻三千丈、疑是冰火两重天》中给予详细研究。从目前行情走势来看,技术指标还未有止跌迹象,继续呈现空头态势,所以预计9月份上半月会继续呈现下跌态势,下半月会止跌进入磨底格局。

2、热卷指数

热卷指数本月延续上月的上涨态势,同样打出长上引线,但涨幅较上月有所收敛。从目前盘面来看,8月25日打出的高点2855极大概率是阶段性高位,后市将会上演回调行情。技术指标显示,指数不断刷新高点时,MACD指标已经连续多次顶背离,量能也出现明显萎缩。充分显示多头上攻压力重重,而空方能量不断积累,从2855点到今天为止打出的几根阴线正是空方力量的宣泄时期,所以预计9月份空头将会占据主导。

3、铁矿指数

本月铁矿指数走出了先上攻做顶,然后下降,接着弱反弹,再下降的态势,下降通道已经形成。指数在8月9日打出高点483之后,连续调整5个交易日,之后多方反弹了7个交易日,反抽力度明显不足,空方乘胜追击,以六连阴格局收官。从目前盘面来看,空方的力量将会继续释放,9月份仍会以下跌作为主旋律,技术指标仍未见止跌信号,市场首先在380一线寻找支撑。

4、焦炭指数

焦炭指数本月可谓先扬后抑,上中旬延续7月上涨态势一路高歌猛进,24日打出高点1289之后进入调整态势。此次调整也是基于技术层面的需要,MACD指标多次顶背离,多方量能也逐步萎缩,上行明显受压,今日的大阴线是空头的一次集中释放。从盘面来看,空方力量还将继续宣泄,毕竟日线级别的指标顶背离是需要时间修复的,1289点一带有明显的顶部结构特征,9月份仍然以下跌为主基调。

5、焦煤指数

本月焦煤指数多头沿着10日移动平均线一举上攻,风头占尽,拉出一根大阳线,今日打出最高点890.5,刷新了今年以来的高点。依目前盘面来看,多方力量已经比较有限了,技术指标MACD多次顶背离,量能也逐步萎缩,今日创新高之后急剧下挫拉出中阴线,或将是空方力量的一次预演。预计后市多方上升空间非常有限,目前做顶概率较大,因此9月份市场或将空方发力占据主导。

综上所述,黑色系期市在8月做顶后已经走出了一波回调,在此基础上,预计9月份将会延续弱势格局,乐观估计中下旬各指数会寻找底部支撑,逐步止跌企稳上演磨底态势。

五、8月份库存数据

2016年8月,全国20个城市5大类品种钢材社会库存合计环比略有上升,其中螺纹钢库存上升幅度较大,环比增幅达7.43%。本月库存总量797.3万吨,环比增加16.6万吨,上升2.13%。其中钢材市场库存总量705.6万吨,比上月增加21.3万吨,上升3.12%;港口库存91.7万吨,比上月减少4.7万吨,下降4.91%。

中旬重点企业钢材库存量1332.98万吨,比上一旬减少3.48万吨,减幅0.26%;粗钢库存量188.87万吨,比上一旬减少9.30万吨,减幅4.69%;生铁库存量31.42万吨,比上一旬增加2.01万吨,增幅6.84%;焦炭库存量10.96万吨,比上一旬减少0.71万吨,减幅6.11%。

布谷资讯监测数据显示:月末西部建材社会库存总量211.54万吨,环比同期减少3.55万吨,11个城市中,4个城市库存增加,7个城市库存下降。由图可见,本周西安、西宁建材库存增加最明显,乌鲁木齐建材库存下降明显,其余城市库存变化幅度较小。整体来看本周西部建材社会库存呈小幅减少趋势。其中西南建材社会库存减少较为突出。

2016年8月中西部主要城市城市建材库存

六、8月份钢材产量

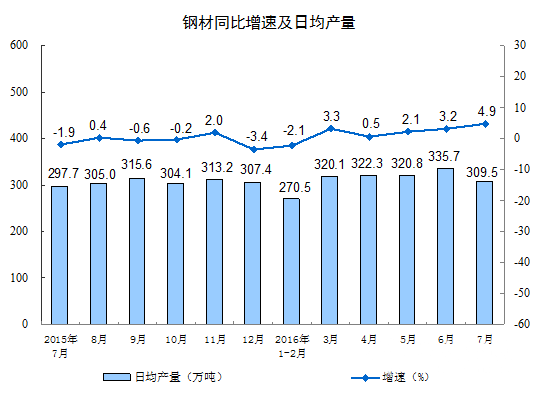

2016年8月中旬,94家重点监测钢铁企业(集团口径)本旬共生产粗钢1749.04万吨、生铁1694.76万吨、钢材1673.0万吨、焦炭347.88万吨。日产量及环比上一旬增减情况分别为:粗钢174.90万吨,增产5.05万吨,增幅2.97%;生铁169.48万吨,增产1.85万吨,增幅1.10%;钢材167.36万吨,增产4.31万吨,增幅2.64%;焦炭34.79万吨,增产0.63万吨,增幅1.84%。

据此估算,中旬全国共生产粗钢2291.84万吨、生铁1921.85万吨、钢材3198.39万吨、焦炭1192.83万吨。日均产量分别为粗钢229.18万吨、生铁192.18万吨、钢材319.84万吨、焦炭119.28万吨。

截止8月中旬,本年全国累计生产粗钢5.19亿吨、生铁4.42亿吨、钢材7.25亿吨、焦炭2.77亿吨;累计平均日产粗钢222.66万吨、生铁189.72万吨、钢材311.13万吨、焦炭118.83万吨。

2015年7月-2016年7月钢材同比增速和日均产量

七、终端需求

从主要投资来看,1-7月,我国固定资产投资累计同比增长8.1%,较上半年增速回落0.9个百分点,连续第4个月下滑,为2000年以来最低。从单月数据看,7月固定资产投资增速3.9%,较6月的7.4%继续下跌。1-7月,民间固定资产投资累计同比增长2.1%,较上半年下跌0.7个百分点,再创历史新低。从三大投资来看:

房地产投资方面:1-7月,房地产开发投资累计增速为5.3%,较上半年下降0.8个百分点,连续第3个月下跌。从单月增速看,7月房地产开发投资同比上涨1.4%,较6月的3.5%再次大幅下滑,已经接近2月份的年内低点。地产投资持续下滑受到房地产销量下行的拉动。7月30个大中城市商品房成交面积同比仅上涨8.7%,较6月下跌4.5个百分点,该增速也创下2015年3月以来的最低水平。7月房地产开发景气指数为94.01,比6月份回落0.39点;7月新开工面积累计增速继续下滑至13.7%,为年内最低水平。这些数据均反映出房地产市场已经大幅降温。

2016年1-7月份全国房地产开发投资增速

基建投资方面:1-7月,我国基建投资累计增速为18.7%,较上半周下降1.6个百分点;7月当月同比增长11.7%,为年内最低,也是2014年以来次低水平(去年12月最低,为10.1%)。其中,水利管理业投资增长23.9%,增速回落3.2个百分点;公共设施管理业投资增长24.8%,增速回落1.8个百分点;而道路和铁路运输业投资仅略有提速。总体看,基建投资分行业增速跌多涨少,导致整体增速下行。

2016年1-7月全国固定资产投资同比增速

制造业投资方面:1-7月份制造业投资累计增速为3.0%,较上半年下降0.3个百分点。从单月数据看,制造业投资略有回升,同比增速为1.6%,上个月为-0.4%。其中,传统的重化工行业投资增速依然下跌,铁路、船舶、航空航天和其他运输设备制造业投资增速下跌12.8%,跌幅扩大;汽车制造、计算机通信等行业投资保持了较高增速,但难以抵消传统行业产能过剩的影响。

2016年1-7月份制造业PMI指数

八、宏观资讯

【经济数据全面回落,楼市调控再现收紧】

7月工业增加值、固定资产投资、社会消费品零售增速全面下滑,外贸继续萎缩,经济面临较大下行压力。1-7月,固定资产投资同比增长8.1%,创下1999年12月以来最低;1-7月民间投资同比增长2.1%,增速较前6月进一步下滑,再创历史新低。7月规模以上工业增加值同比增长6%,社会消费品零售总额同比增长10.2%,均低于市场预期。1-7月房地产开发投资同比增长5.3%,比1-6月回落0.8个百分点,房地产销售放缓、新开工面积增幅回落、土地购置面积降幅扩大。展望未来,房地产销售明显放缓,房地产投资也开始持续下行,制造业投资和民间投资跌至冰点,整体投资和经济仍面临较大的下行压力。

近期一线城市和热门二线城市房价的暴涨已引起管理层的警惕,年中召开的中共中央政治局会议强调,要有效防范和化解金融风险隐患,同时会议罕见提及抑制资产泡沫,房地产再次成为市场焦点。近期针对一些热点城市地王频出、房价“高烧不退”的现象,多地多部门陆续出台了一系列降温政策,直指房地产企业融资、拿地以及个人住房信贷。本月安徽合肥、江苏南京、湖北武汉陆续收紧个人房地产贷款,苏州在二线城市中率先重启限购。而据彭博报道,上海、北京和天津也在考虑出台新举措控制房价。随着房地产市场降温政策近期频现,将在一定程度上影响市场预期。

【钢铁煤炭去产能密集推进,8-11月将明显加速】

今年1-7月全国28个产钢地区和中央企业累计完成压减炼钢产能2126万吨,占全年任务量的47%;截至7月末,全国各地累计退出煤炭产能9500多万吨,完成全年任务量的38%。去产能总体进度不理想,地区之间进展也不平衡,浙江等4个省份率先完成全年任务;河北等8个省份工作进度在10%-35%之间;10多个省份化解钢铁过剩产能工作尚未实质性启动。

近期从国务院、发改委到各地方政府,钢铁煤炭去产能再次密集部署。8月16日,国务院总理李克强主持召开国务院常务会议,部署对钢铁煤炭行业化解过剩产能开展专项督查,确保完成既定目标任务。国家发改委指出,将责任层层细化分解到具体的企业、项目和责任人,把今年压减数量具体明确到每台设备、每个矿点,确保任务完整闭合。从8月份开始对各地去产能工作月报进展情况进行报告通报,鼓励先进、鞭策落后。产煤产钢的大省相继公布了2016年钢铁去产能目标,细致到每一个炉子,且纷纷调高了去产能的目标。比如河北年初提出的全年目标是压减炼铁产能1000万吨、炼钢800万吨。但河北发改委公布最新的去产能要求是,今年河北共压减炼铁1726万吨、炼钢1422万吨的产能。其中1-7月份压减炼铁产能仅完成193万吨,8-11月份将淘汰1647万吨炼铁产能。随着各项去产能政策的密集部署和推进,8-11月份我国钢铁煤炭去产能进程有望进一步加速,对钢价走势将形成持续利好。

【金融数据大幅萎缩,货币政策稳健难改】

8月份央行在公开市场操作先紧后松,并在最后一周连续三天进行14天期逆回购操作,8月第一周央行在公开市场净回笼资金1615亿元,此后三周分别净投放900亿元、155亿元和3100亿元。截止8月26日,全月累计净投放资金2540亿元。7月份信贷数据爆冷,当月新增社融仅4870亿元,较上月的1.63万亿一落千丈。7月新增人民币贷款4636亿元,同比少增1.01万亿元,创2014年七月以来新低。居民中长期贷款4773亿的绝对量超过了当月新增人民币贷款的总量,而企业贷款则出现了2005年8月以来的首次负增长,居民和企业贷款截然相反。7月M2增速大幅降至10.2%,7月M1增速继续攀升,达到25.4%,M1与M2增速剪刀差拉大,“流动性陷阱”进一步凸显。

7月信贷数据全面跳水,一度引发货币政策将大幅宽松的预期。不过美联储此轮加息表现出明显的平缓漫长,对国内货币政策的约束持续存在。同时,国内资金脱实向虚情况并未缓解,在资产价格泡沫催生不断、资金无法刺激实体需求的情况下,后期货币政策或维持稳健偏松,主要通过MLF、SLF、OMO等工具补充流动性,采取降准、降息等大幅宽松政策的概率依然较低。预计后期信贷投放将有所回暖,但在投放空间上将较为谨慎。

九、后市研判:9月份国内现货市场钢材行情将延续弱势震荡的格局

纵观8月份国内各地钢市行情走势,在国家产业结构调整,钢铁煤炭行业去产能提速的情况下,行业整体趋于利好的趋势并未改变,但是在供需结构内有得到根本改善的情况下,短期内市场将延续弱势震荡的局势。

利好方面:

首先,“金九银十”需求预期强化,市场成交或将放量。1-7月份全国固定资产投资增速和房地产开发增速均出现明显的回落,制造业投资和民间投资跌至历史较低水平,整体投资和经济面临较大的下行压力。在国家“稳增长”的政策指引下,财政刺激政策或将加码,后期基建投资增速仍有望维持高位,特别是“高铁经济”或将再次成为下半年拉动投资的热点,终端需求或将逐步释放。

其次,钢材社会库存同比依旧相对较低,对钢材价格形成支撑。虽说近期全国钢材社会库存和钢厂库存连续六周小幅上升,但是相比去年的高位,行业去库存效果还是较为明显,对于钢材市场报价形成有力支撑。

第三,炉料市场整体稳中趋强,成本对钢价支撑有所增加。昨日山西首批将关停15座煤矿,退出产能1060万吨,信息已经发布期货市场“双焦”独领风骚。

利空方面:

首先,各地房地产调控政策频出,不利于钢材终端需求,或可抑制终端需求的释放。

其次,虽然国家在行业去产能政策上不断发力,但是由于近期钢厂利润较好,粗钢产量不降反升,预计8月份日均粗钢产量较7月份略有回升,供给压力依然较大。

总体而言,在上述多空交织,利好与利空信息相互博弈的情况下,现货市场钢材价格的快速涨跌已经常态化,我们预计9月份国内现货市场钢材行情将延续弱势震荡的格局。基于此,预计9月份西安地区螺纹钢市场主流报价或将在2400-2600元/吨之间徘徊,兰州地区螺纹钢市场报价或将在2600-2800元/吨之间波动,西南地区成都、重庆、昆明、贵阳、长沙等地市场报价将维持高位,市场成交将会放量。

责任编辑:任洪亮 029-83623938